こんにちは。

今回は「投資とリスク」について考えてみたいと思います。

投資へのネガティブなイメージ

前回の記事では、「貯金」だけではなく「投資」したほうが良いのかというテーマを取り上げました。

投資と聞くとなんだかよくわからないけれど危ないもの。損をしそう。だまされそう。こんなイメージを持つ人もいるかもしれません。

また、労働をしないでお金儲けをしているイメージで、なんだかよくわからないけどズルい感じがするとか、労働をして社会に貢献しないで、都合の良い部分だけを搾取しているようなイメージを持つ人もいるかもしれません。

こうした「投資」や「投資家」へのイメージの多くは、その一部分を切り取っていたり、これまでの義務教育の中で「投資」に対する分量が少なかったことなど、色々と原因が考えられそうです

投資にまつわるネガティブなイメージについては、また別の機会に考えてみたいと思いますが、今回は投資を行う上で避けて通ることのできない「リスク」について考えていきます。

投資とリスクについて

投資を行う上で「リスク」は避けて通ることができません。

「ハイリスク・ハイリターン」(高い収益を求めるときには、大きなリスクを取る必要がある。)

「ローリスク・ローリターン」(小さなリスクに抑えると、収益も低くなる。)

これまで投資をされてこなかった方でも、こういった言葉を聞いたことがあるのではないでしょうか?

投資という行動については「リスク」をどれだけ引き受けるかという行動とも言いかえることができます。

「投資=リスクを引き受けること」。

こう聞くと、やっぱり投資は危険なんだ。こういうイメージにつながっていくかもしれません。

でも投資の中でのリスクの意味を知ると、少し見え方が変わってきます。

投資の中で「リスク」とは「不確実性」を表す

私たちの日常の会話の中で、「それはリスクが高いね」と言う時には、「リスク=危険」という意味で使われることが多いのではないかと思います。

保険のCMやパンフレットに、病気や怪我へのリスクに備える◯◯保険というような表現が出てくると、「リスク=危険」という意味で理解しますよね。

でも、投資の話題の中で出てくる「リスク」という表現については、必ずしも「危険」なものという意味だけで使われるものではありません。

投資に関連した話題の中で「リスク」という言葉を使うときには、「リスク=不確実性」という意味で使われることが多いのです。

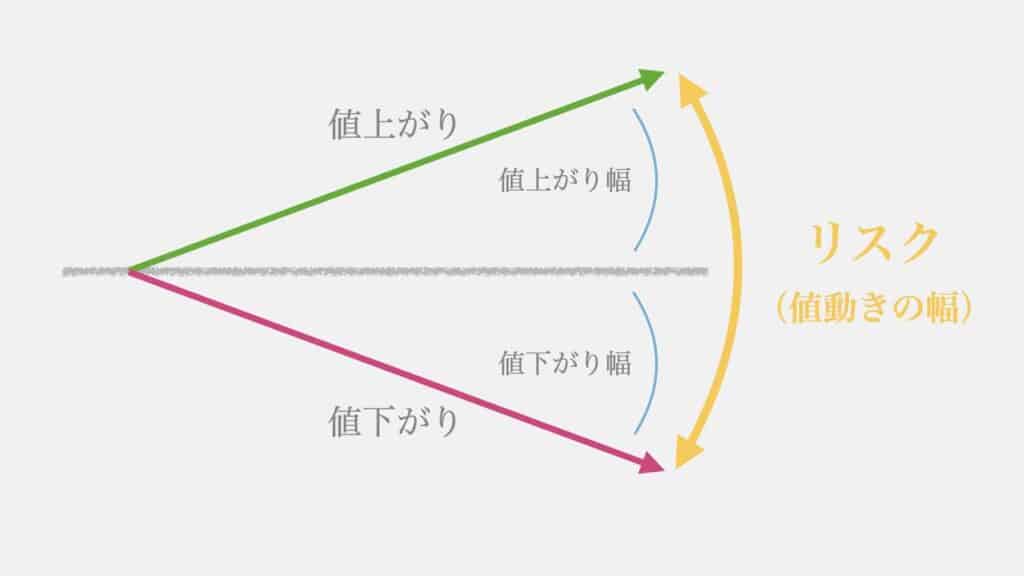

少しわかりづらいかもしれないので、こちらの図を見てください。

ある人が投資を行なって、その結果として儲かる場合(緑の線)と、損をしてしまう場合(赤の線)があるとします。例えば株を購入して一定期間の後、値上がりしている場合と、値下がりしている場合をイメージしてみてください。

この場合、日常の会話では「株への投資はリスクが高い」という様に使われる場合、「リスク=値下がり(赤い線)の危険性」という意味で受け取る方が多いのではないかと思います。

しかし、投資の世界では値上がり(赤い線)、値下がり(緑の線)のいずれの側にも値段が動く可能性があることをリスクといいます。

株式であったり土地であったりと投資した対象の「値段が変化する可能性があること」をリスクと表現します。

銀行預金や国債への投資もリスク?

「値段が変化する可能性があること」をリスクと呼ぶのであれば、お金を預けると(ほぼ間違いなく)利息を受け取れる銀行預金や、国債(国にお金を貸し付ける商品)もリスクがある商品ということでしょうか?

発生する可能性の高さについてはごくわずかなものの、銀行が潰れてしまったり、国がお金を返せない状態(デフォルトと言います)になることはありうるので、厳密にいうとあなたが預けたお金に利息がついて戻ってくるケースだけではなく、減ってしまったり、ゼロになってしまう可能性も考えられます。

株式投資などと比べると損をする可能性は低そうですが、銀行預金や国債についても損をする可能性を持っています。

こうした意味では銀行預金や国債への投資についてもリスク(価格の上げ下げの可能性)があると考えられます。

でも、投資をする中では、国債について「無リスク商品」とみなして考えることが多くあります。

次にこの点について見ていきましょう。

投資には目標とする収益がある(期待収益)

実際に投資を行う場合、ほとんどの場合において、例えば、1年後に利息で1%の儲けがでるなとか、株式の配当金で1年後には3%の儲けが出るはずなど、投資をしてから一定期間の後に、これぐらいの儲けが出るはず、これぐらいの儲けがでると良いなというイメージをもって投資が行われることが多いと思います。

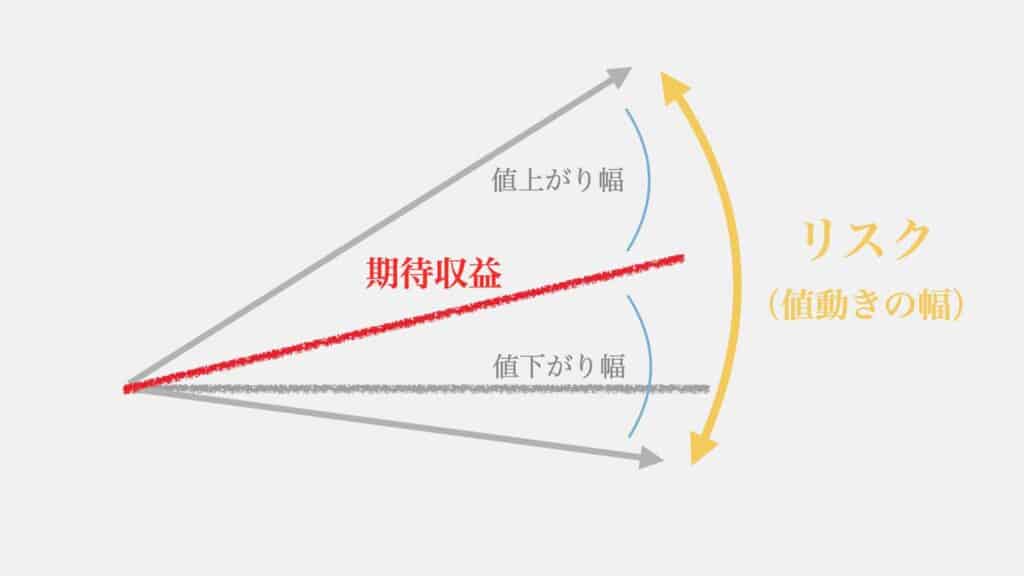

こうした投資を始める前にイメージする儲けのことを、「期待収益」、もしくは「期待収益率」などと呼びます。

例えば、あまり欲張らずに1年後に3%分の収益を期待して、過去の実績から値動きが比較的に安定した株への投資を行ったとします。

1年後、期待通りに3%ピッタリの儲けとなる場合もありますが、3.2%の儲けになることもあれば、2.8%の儲けとなることもあるでしょう。

この時に、当初期待していた期待収益率の3%を基準にしてみると、上にも下にも0.2%ずつ実際の結果がブレる可能性があるということになります。

例に出した株式投資で考えると、このブレの幅が比較的に大きい企業の株式、ブレの幅が比較的に小さい企業の株式があり、ブレの幅(リスク)が大きい企業が投資対象としてハイリスク・ハイリターンの企業。一方のブレの幅の小さい企業が投資対象としては、ローリスク・ローリターンの企業ということになります。

そこで国債についてはどうかというお話です。

国債に満期まで投資を行う場合、期待収益(率)が「利率」という形で示されます。銀行の定期預金と同じイメージです。

この国債利率は、国債を発行する国が約束するもので、よほどのことがない限り約束が守られて約束の期間の後に利息として支払われます。(新興国などの発行する国債で利息が支払われないという事例がないわけではありません。)

ある程度信用できる国の国債に投資をする場合、国債投資を始める前の期待収益率(「利率」)と、実際に支払われる利息がほぼ毎回一致することから、投資結果のブレ(=リスク)は無いというようにみなされ、(実際は完全に無リスクではないものの)国債については「無リスク資産」とも呼ばれます。

結果が約束されていない「投資」(リスク資産投資)

国債については(ほぼ)「無リスク資産」への投資ということになりますが、株や不動産など市場での取引で値段が決まるものについては、その時々の取引で値段が変動します。いつ投資しても、1年後に予定通り3%ピッタリということはなく、期待した以上の3%以上の値上がりになる年、3%に達しない年、期待に反して値下がりしてしまう年というように、投資結果にはバラツキが出てしまします。

期待収益率に対して、値上がりや値下がりのバラツキが生じることになりますが、このバラツキ幅(不確実性)がある分、国債などと比べて投資家はリスクを負うことになります。

儲かる可能性もあるけれど、損をする可能性もあるということです。

投資をする人々は、ほぼ損をする可能性が無い国債への投資と株式への投資を比べて、どちらに投資をするべきか選択をすることができます。

期待以上に値上がりする可能性がある一方、損をする可能性もセットで付いてくる株式への投資をするか、期待以上の展開も無いけれど、ほぼ損をする可能性も無い国債への投資をするかという比較です。

こうしたことから、リスク(投資結果のブレ)がある株式に投資する場合には、国債投資で期待できる収益以上の儲けを望むことになり、一般的に株式投資の期待収益率は、国債投資への期待収益率よりも高めに設定されることになります。

この記事のまとめ

国債と株式への投資でリスク(結果のバラツキ)が異なることから、期待する儲けも変わるという話は、ハイリターンの投資商品にはハイリスクがセットでついてくるということを示しています。

投資を行う時には、ハイリターン(プラス方向への価格のブレ)だけでなく、自分がどこまでの損失(マイナス方向の価格のブレ)に耐えられるかということを認識した上で、何に投資をするのか決めていきましょう。

たくさん利益が出そうだからと、プラス方向のリスク(値動き)だけに目を向けてしまうと、万が一、マイナス方向に値動きがあった場合に耐えることができなくなってしまいますので、注意が必要です。